内容提要:

1、在岸人民币兑美元汇率在已跌破7.25,今年已累计下跌了4.9%;

2、我们需要普及人民币交易市场和人民币汇率形成机制的基本常识;

3、人民币贬值,主要还是中美利差扩大,资本流出,外汇供不应求导致的;

4、人民币互换规模大小,与人民币汇率变化没什么关系;

5、进出口贸易的本币结算制度,对人民币汇率的影响较小。

一、在岸人民币兑美元汇率在已跌破7.25,今年已累计下跌了4.9%

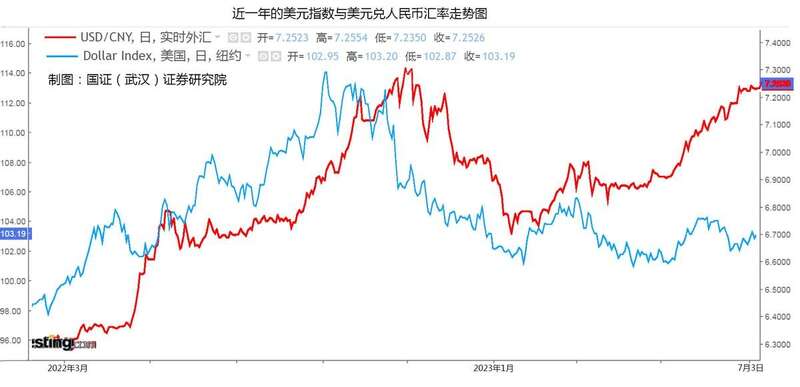

自2022年3月份美联储宣布启动美元加息周期以来,人民币便从2020年5月至2022年2月持续22个月的人民币汇率升值周期,转入到漫长的下行周期。

在上一轮人民币升值周期内,在岸人民币兑美元汇率从2020年5月26日的收盘低点7.135,一路上涨到2022年2月28日的该周期收盘高点6.3089。22个月内,人民币兑美元汇率累计升值了13.09%。

截止2023年7月3日下午4:30,在岸人民币兑美元汇率已经跌至7.2517;与5月31日的收盘7.1090对比,6月份以来人民币兑美元汇率下跌了2%;与2022年12月31日的收盘6.8972对比,人民币兑美元汇率今年以来已经下跌了4.9%;与这一轮人民币汇率下行的起点----2022年2月28日收盘的6.3089对比,人民币兑美元汇率已经下跌了13%。亦即人民币对美元汇率已经跌回15年前。

不过,与这一轮人民币下行周期的最低点,2022年11月1日的汇率最低点7.3275对比,7月3日的在岸人民币美元汇率,依然升值了1.0 %。

二、我们需要普及人民币交易市场和人民币汇率形成机制的基本常识

一般而言,人民币汇率下行,是因为中美利差走阔,导致逐利的资本外流,人民币供过于求而汇率下跌,外币供不应求而汇率上涨。

但很多人完全不懂货币机制、汇率形成机制,将人民币持续贬值,归咎于货币互换、国际贸易本币结算。

要分析人民币汇率变化的原因与趋势,我们需要了解一下人民币汇率的基本常识,以及人民币汇率的形成机制。

其实人民币汇率比美元、欧元、英镑等货币汇率更为复杂。

因为人民币压根不能自由兑换,我们在香港又存在庞大的中资机构,为了满足他们的需要,人民银行于2003年在香港开始提供人民币清算业务,由此便正式开启了离岸人民币市场。形成了一种人民币,两个互相隔离的市场。

一是在岸人民币汇率。

这是特指中国大陆的人民币即期汇率,由中国人民银行授权中国外汇交易中心公布。由于在岸市场实施的强制结汇制度,以及央行在银行间外汇市场扮演的特殊掌控者的角色,在岸人民币汇率是一个受管控的汇率,只能部分反映市场供需状态。但有一点可以确定,在岸人民币汇率,仅由大陆的外汇市场的人民币与外币交易所形成。

二是离岸人民币汇率。

离岸人民币市场,是大陆之外,可经营人民币存、放款业务的市场。目前最活跃的人民币离岸市场在香港,新加坡、伦敦、宝岛也在积极争取人民币离岸中心的角色,但仅是在争取中。香港人民币市场存在即期汇率、远期可交割合约(DF)与远期不可交割合约(NDF)三种汇率。离岸人民币汇率,仅由香港的人民币交易市场中人民币与外币的交易所形成。

三是在岸与离岸人民币汇率的关系。

完全市场化、受供求关系影响的离岸人民币汇率,会通过影响在岸人民币交易者的心理预期,来间接影响在岸人民币汇率。

三、人民币贬值,主要还是中美利差扩大,资本流出,外汇供不应求导致的

决定人民币汇率的因素有哪些?按照中国的货币政策、外汇管理机制和在岸、离岸汇率不同的形成机制,一是影响因素主要是购汇额度、外汇存款准备金率等央行的外汇管理政策;二是央行对外汇市场的干预力度;三是中美利差变化趋势;四是外汇流出与流入变化。

不管在什么时候,决定在岸人民币汇率的,都是这四个主要因素。大家分析外汇变化,离开这四个因素来分析,无异于缘木求鱼、一叶障目。

近来,央行的外汇管理政策并未变化,去年10-12月卖出数百亿美债买入美元之后,央行暂停了对外汇市场的大手笔干预。那么影响最近几个月人民币汇率下跌的,主要是因为中美利差扩大和资本与外资流出较多了。

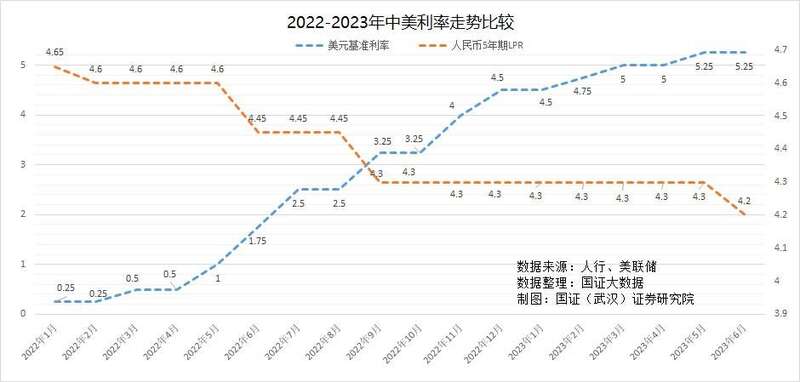

第一、欧元、美元加息,人民币降息,中外利差扩大,

5月4日,美元政策利率从5%加到5.25%。而我们的政策利率却在一直下调,6月20日,央行还将一年期LPR从3.65%下调到3.55%,5年期LPR从4.3%下调到4.2%。

美元与人民币的政策利差,从2022年2月份的-4.4个百分点、12月份的正0.2个百分点,一直扩大到2023年6月份的1.05个百分点。息差不断扩大,势必加大市场对美元的需求,从而进一步压低人民币汇率。

第二、利差扩大导致外资流出,资本外流。

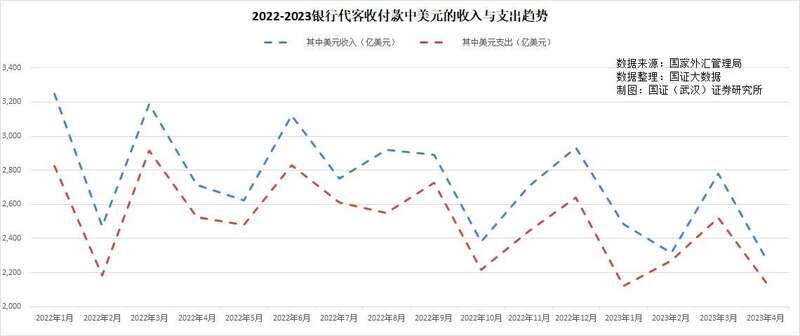

5月末,我国外汇存款为8518亿美元,比上年底减少0.4%,比美元加息的去年3月减少了18.7%。境外机构持有中国债券余额,3月底为32717亿元,比上年底减少5.4%,比2022年3月底,减少了17.4%。

从银行代客收款中收入的美元来看,2023年1-4月,银行累计代客收入9857亿美元,同比减少了15.2%;代客收入形成的美元收付顺差从去年同期的1175亿美元,减少到799亿美元,美元收付顺差大幅度减少了32%。

从银行的结售汇数据看,2023年1-4月,银行累计结汇7329亿美元,同比减少了17.7%;银行累计售汇美元7427亿美元,同比减少幅度为8.6%,只有收入减少幅度的一半。结汇与售汇形成的美元净收入从去年同期的778亿美元,减少到负98亿美元,美元由净流入转为净流出。

第三、人民币汇率下跌周期尚未结束。

目前中国的经济复苏非常迟缓,央行降准降息的货币宽松政策一会还难以停止。美国的通胀还是比2%的美元政策目标高不少,美联储还存在加息的可能。因此,中美利差还将持续扩大,从而刺激资本外流。

与此同时,西方制造业回归、近岸外包、供应链分散等一系列政策调整,也将改变多年来FDI净流入大幅增长的趋势,进入FDI净流出周期。2023年1-4月,我们收到FDI 2104亿美元,同比下降了14.2%,但我们对外FDI达到2376亿美元,同比增加了13.4%。这是我们历史上第一次外来投资少于对外投资。

随着外国订单的减少,我们的巨额贸易顺差,今后大概率将逐步缩小,这也将进一步减少我们的外汇流入。

以上这些趋势决定了,今后较长时间,我们将处于人民币下行周期之中。年内人民币兑美元汇率,有可能再次下探2022年11月1日的汇率最低点7.3275。

四、人民币互换规模大小,与人民币汇率变化没什么关系

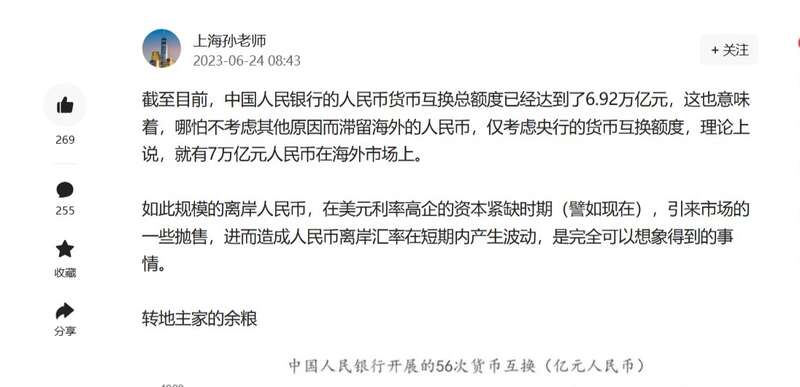

货币互换协议只是缺乏美元、欧元等国际货币时的一种变通的贸易支付方式,与人民币汇率并无多大关系。我国陆续与日本、韩国、加拿大、俄罗斯、土耳其、新加坡、阿根廷、巴西等近40个国家签署了双边本币互换协议。互换的人民币规模,市场上流传有个数据。

一个数据说人民币货币互换总额度已经达到了6.92万亿元,一个数据是3.47万亿元。这两个数据其实是两个不同的概念。6.92万亿是这几年人民币互换协议的累计金额。3.47万亿是目前仍在执行的双边本币互换协议。

但需要指出,本币互换协议的人民币互换规模,并非海外市场流通的人民币。不少人认为,通过人民币互换,有多少万亿人民币滞留在海外市场。由于滞留在海外的这些人民币被卖出,导致了人民币贬值。

毫无疑问,这是由于缺乏双边货币互换操作常识而对人民币汇率下跌的误读。

第一、货币互换一定是与进出口贸易结合在一起的封闭操作,双方按照协议借入对方的货币,只能用于与对方的进出口贸易,无法用于其他用途。

第二、货币互换协议是一次性协议,并非循环协议。比如与俄罗斯签订5000亿人民币互换协议,俄罗斯央行向中国人行借入人民币的额度上限是5000亿人民币,其境内企业采购中国商品需要用人民币付款时,使用一笔借入一笔,直到5000亿额度用完。

第三、这样的操作方法,是不可能有人民币流入海外市场,进而被海外央行或企业卖出换为其他货币,影响人民币汇率的。

五、进出口贸易的本币结算制度,对人民币汇率的影响较小

在造谣人民币互换导致几万亿人民币滞留海外,进而影响人民币汇率下跌的同时,也有不少人借我们与俄罗斯、巴西、阿根廷等国签署了本币结算机制的新闻,炒作俄罗斯、阿根廷等国通过本币结算机制获得人民币之后,卖出人民币、买入美元,打压了人民币汇率。这纯属胡扯!

我们购买俄罗斯、阿根廷或巴西的商品,支付给他们的人民币,为在岸人民币,与离岸人民币无关。所有与我们签订的本币结算协议的国家,拿到的都是在岸人民币。我们可以排除这些国家可能存在的人民币与其他货币交易所形成的价格,对离岸人民币汇率的影响。

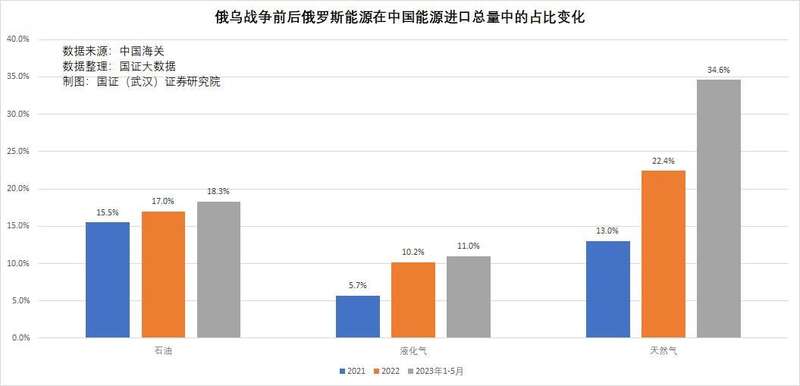

从持有人民币数量最多的俄罗斯来看,其外币储备中之所以存在大量的人民币,主要是因为在俄乌战争后,中俄贸易实施了本币结算。

2022-2023年5月,俄罗斯通过俄中贸易顺差,储存有大约不超过1600亿元的人民币。

由于通过出口石油收到人民币的俄企,并不会使用人民币采购中国商品,所以在莫斯科外汇市场,存在越来越多的人民币买卖交易。因此,在欧美制裁俄罗斯,俄罗斯流入的美元、欧元较少时,人民币在2023年2月份开始,便超过美元,成为俄罗斯交易量最大的货币。

但是,由于卢布也非国际可自由兑换货币,莫斯科外汇交易市场的人民币买卖,是一个封闭市场的人民币买卖,人民币在俄罗斯国内的买卖,只改变了俄罗斯内部人民币的持有结构,并不能改变俄罗斯持有的人民币的额度。因此,其形成的莫斯科卢布与人民币的汇率,并不能影响在岸人民币汇率,

最近传播甚广的阿根廷使用价值17亿美元的国际货币基金组织(IMF)特别提款权和价值10亿美元人民币的方式,偿还IMF的27亿美元债务一事,被很多自媒体解读为打压了人民币汇率。

其实IMF接受阿根廷用特别提款权和人民币偿还债务,这是IMF避免阿根廷债务暴雷、无法收回的一种特殊安排。最关键的是,这一操作并未经过外汇市场交易,也无法通过外汇市场交易。其结果仅改变了IMF的资产持有结构,同时也改变了阿根廷的外汇储备结构与债务结构。但对人民币汇率也并未产生影响。

由以上分析我们可知,无论俄罗斯、巴西、阿根廷持有多少在岸人民币,他都无法在中国外汇交易中心卖出兑换为其他货币,因而也无法影响在岸人民币汇率,更无法影响离岸人民币汇率。